豆一逼仓:5哥逼完 9弟继续?

来源:交易法门

Q:老师,豆一多头增仓如此多,为何今天仍下跌?马老师,豆一05合约的逼仓行情,会不会在09上重演?

这个其实是个老问题了,我们通过你这个问题,先来简单介绍一些期货的持仓构成,然后再来看一下如何判断多头主动还是空头主动的问题。至于你说的 A2009 会不会重演 A2005 的逼仓行情,这个暂时无法判断,因为距离 09 合约交割还太早,同时还有一些不确定性因素在里面。

01 期货持仓结构

每一个交易软件上都会有一个指标,叫做持仓量,也叫做未平仓合约,一般用 OI 来表示。由于交易所改为单边统计,所以这个 OI 既可以理解为多头的持仓,也可以理解为空头的持仓。因为期货是对手盘交易,有多必有空,多空必相等。这就跟会计中的复式记帐法一样:有借必有贷,借贷必相等。

我们进行期货交易,需要有交易席位,交易所有两种会员,一种是期货公司会员,我们大多数人交易都是通过期货公司会员进行的,在某个期货公司开户,然后进行交易;另一种是非期货公司会员,一般都是非常大的产业客户。

期货公司会员有 150 个左右,但是交易所的每日持仓成交龙虎榜只显示 top20 ,对于 top20-的持仓不显示。另外,上期所和郑商所还显示非期货公司持仓。

所以,期货盘面中的 OI=非期货公司持仓+top20 持仓+top20-持仓,这个是你存在疑问的图,你发现豆一这个品种 top20 多头增仓比 top20 空头增仓多,为什么盘面会下跌呢?

(来源:www.jiaoyifamen.com)

从理论上讲,OI 多头=OI 空头,top20 多头 top20 空头,这说明多头(非期货公司持仓+top20-) 空头(非期货公司持仓+top20-)。如果多空都没有非期货公司持仓,那说明 top20-多头 top20-空头。或者简单来说,top20 代表主力资金,top20-代表散户资金,那么说明散户资金把主力资金干下去了。

一般情况下,非期货公司持仓肯定是产业持仓,但是未必是产业持仓的全貌,因为部分产业持仓也在 top20 里面,top20 主要代表持仓,top20-可以理解为 dumb money 持仓。粗略的来划分席位的资金结构可以这样来理解:

非期货公司:100%产业持仓 top20 期货公司:机构+产业持仓占大部分,散户占小部分 top20-期货公司:散户为主

有时候我们会发现,某个小期货公司的持仓规模突然上来了,并且盈利水平不错,这一般是有某个大佬或者产业客户的分仓,找了一个马甲来进行交易。

这是持仓以及结构的问题,讲到这里,你可能会有疑问:既然有多必有空,多空必相等,那么怎么判断多头占主动还是空头占主动,怎么判断价格涨跌呢?这就是接下来我们要谈到的一个问题。

02 多空主动性

既然 OI 多头增仓=OI 空头增仓,那么怎么判断是多头占主动还是空头占主动呢?价格为什么会发生变化呢?这个时候,我们需要使用三个价格进行判断:买一价、卖一价、成交价。

如果成交价=卖一价,说明是多头主动进攻促使成交的,成交的时候永远是多头=空头,但是成交价=卖一价,说明是多头主动成交的行为;反之,成交价=买一价,说明是空头主动进攻促使成交的。我们都知道卖一价格肯定是高于买一价格的。

如果理解了这些,我们就很好理解,为什么 A2009 合约上多空增仓相同,最终价格却下跌了,说明空头主动,空头不断以对手价促成成交,即以买一的价格成交,把买一的价格不断打下去,多头被动成交。所以一天下来,A2009 合约的价格是下跌的,交易软件中的指标显示的是空头增仓。

其实多头和空头增仓是一致的,只不过空头行为更加主动,A2009 不断以买一价格成交,买一价格不断下移,所以空头盘面主动,多头盘面被动。这就是当天的一个情况,如果你打开当天的分时图的话,你会发现,分时价格在下跌,下面的分时持仓线在上升,表现出空头增仓下跌的样子,其实多头也是增仓的。但我们习惯上称之为空头增仓下跌,主要也是基于空头是主动性行为,以买一价格主动成交。

同样的道理,当我们发现,价格上涨,持仓增加,我们习惯称之为多头增仓上涨,其实空头增仓和多头一样,只不过多头是主动性行为,以卖一价格主动成交,空头是被动成交。

03 A2009 逼仓的问题

A2005 合约是逼仓无疑了,新合约上市之后就来个逼仓,如果第二个主力合约再来个逼仓,那这个品种纯粹就是资金盘了,过去陈豆交割都是空逼多,修改规则之后就变成了多逼空,起不到期货市场应有的作用。当然,现在距离 A2009 合约交割较远,我无法判断出是否可以复制 A2005 合约的逼仓行情。

(来源:www.jiaoyifamen.com)

A2005 合约的持仓创了近几年以来同期的新高,尤其是进入 4 月初,A2005 合约依然保持着同期历史最高的持仓,逼仓的动机无疑了。

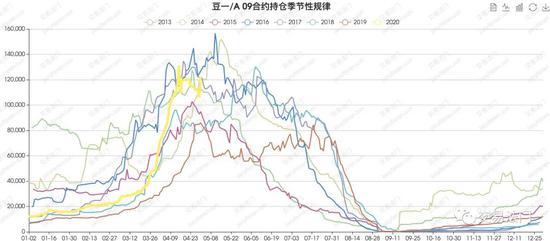

A2009 合约的持仓也相对于同期偏高,现在还没办法确定是否会逼仓,等到 5/6 月份看一下,增仓高点过了之后的建仓阶段,A2009 合约的持仓会不会依然是历史同期高位。

(来源:www.jiaoyifamen.com)

国产大豆新作上市在秋天,最早的是国内湖北的大豆,在 8 月多上市,东北的都得 9 月之后,所以 A2009 合约暂时不存在新作上市的压力,A2001 合约可能存在这样的问题。由于新作上市之后,国产大豆需求偏弱,所以国家一般会采取收储的方式来增加国产大豆的需求,从而维持其价格。

通常情况下,国家都会进行国储轮换,先临储旧作大豆,然后收储新作大豆。从历史情况来看,国产大豆临储首拍一般在 5-8 月:2013 年抛储在 8 月,2014 年抛储在 5 月,2015 年未抛储,2016 年抛储在 7 月,2017 年未抛储,2018 年 抛储在6 月,2019 年抛储在 6 月。

之前市场一直传闻国产大豆临储,但是至今还没有确切消息,所以对于 A2009 合约来说,逼仓可能存在一个潜在的风险就是抛储。对于贸易商来说,高价收粮,肯定是不愿意降价出售的,现在 A2009 合约盘面贴水,如果不抛储,贸易商又不愿意降价,那么时间站在 A2009 的多头这边,因为价格即使不涨,盘面也会上涨来修复贴水。但如果抛储了,这就不好说了,现货价格可能松动,贸易商可能恐慌抛货。

所以,现在我不知道国家会不会抛储,因此无法判断 A2009 合约是否会复制 A2005 合约的逼仓行情。从判断上来说,A2001 合约新作上市,没道理抛储,要抛也只能对应 09 合约周期内抛,这是 09 合约的一个潜在利空。

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)